Пандемията от COVID-19 буквално разтърси целия свят, внасяйки страх и несигурност. Проникването на заразата в Европа накара правителствата да въведат рестрикции за свободното движение на гражданите и да затворят цели сектори от икономиката. Всичко това бе направено с цел ограничаване разпространението на пандемята и запазване стабилността на здравните системи. За съжаление, месеците март и април показаха, че тези мерки ще имат много сериозни икономико-социални последици. И се случи точно това. Статистиката показа исторически спадове на БВП в периода април-юни 2020г. Испания буквално се срина със спад през второто тримесечие от над 22% на годишна база. Франция отчете спад от близо 19%, а Италия – 17.7%.

В подобна форсмажорна обстановка масовото обществено мнение подкрепя бързите и мащабни интервенции от страна на правителствата и централните банки. Именно такива действия виждаме от началото на избухването на пандемията – огромни по обем държавни разходи и мощна експанзия от страна на централните банки. Водещите централни банки предприеха безпрецедентни действия по намаляване на лихвените равнища, мащабни покупки на държавни ценни книжа, агресивна намеса на репо пазара, облекчаване на правилата за директно финансиране на търговските банки и дори механизми за директно финансиране на частния бизнес.

Заради обстановката икономическите актьори са изправени пред огромни затруднения. В следващите редове ще се разгледат същността и ефектите от едни от най-значимите икономически процеси. Това ще е от огромна полза за осъзнаване на голямата икономическа картина, в която живеем днес.

Какво причинява икономическите турболенции?

По време на икономическа криза цялото обществено внимание се насочва към преодоляване на рецесията и бързото възстановяване на икономиката. Политици, централни банкери, икономисти фокусират всичките си усилия в изготвянето на най-различни, по структура и обхват, спасителни механизми. Това не е маловажно, но по-важно е идентифицирането на причините, които пораждат кризата. Без отговор на този въпрос ще е много трудно да се намери оптималното лекарство за икономическо оздравяване.

Поглеждайки към финансовата история може да забележим много прилики между различните кризи през последните 50 години. Основна причина за балонизирането на отделни сектори и създаването на много грешно насочени инвестиции е прекомерният кредит. Кредитната експанзия е фактор за създаването на много големи дисбаланси в икономиката. Той е генериран от работата на централните банки, банковия сектор и държавната намеса.

С изкуствено понижаване на лихвените проценти и увеличение на паричната база, централните банки създават възможност за банковия сектор да мултиплицира паричното предлагане чрез депозитния мултипликатор. По този начин за относително кратък период от време може да се генерира сериозно количество новосъздадени пари в обръщение.

Това, от своя страна, има пряко влияние върху намаляване на цената на кредитнния ресурс и създаване на бум при предлагането и търсенето на ипотечни, корпоративни, потребителски и друг тип кредити.

От инвестиционна гледна точка е ключово да следим внимателно бизнес цикъла в периода на “boom”, защото тогава може да установим кои сектори и отделни компании се развиват устойчиво и при кои фундаментите всъщност стоят на глинени крака.

По време на кредитна експанзия се създават предпоставки за неефективно насочване на ресурси и стартиране на много рискови проекти.

Причините за тези грешни инвестиционни решения се крият в манипулирането на лихвените проценти, нереалистичните инфлационни прогнози и изкуствено подтиснатите цени на пазара на държавен и корпоративен дълг.

По този начин нормата на дисконтиране изкуствено се понижава и много инвестиционни проекти излизат на положителна нетна настояща стойност. Това е сигнал за инвеститорите, че инвестицията ще е рентабилна.

При влошаване на икономическата конюнктура обаче тези инвестиции много бързо ще се окажат губещи.

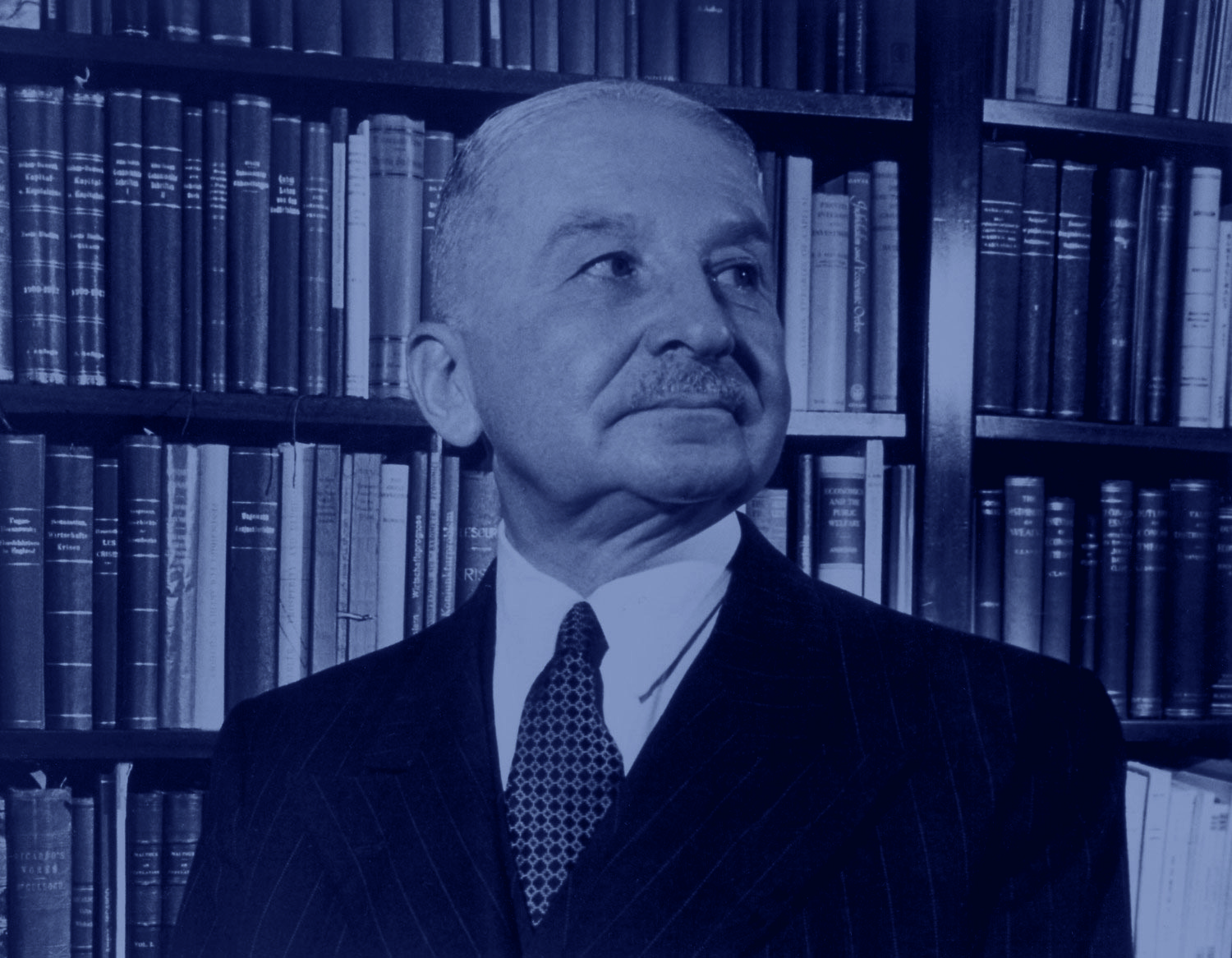

Икономистът Лудвиг фон Мизес нарича тези инвестиции „malinvestment“. Това са грешно насочени ресурси поради изкуствено понижената цена на кредита и неустойчиво високия ръст на паричното предлагане. Мизес допълва:

„Същността при избухването на кредитна експанзия не са свръхинвестициите, а грешно насочените инвестиции, т.е. malinvestment. Предприемачите използват наличното парично предлагане в размер r + p1 + p2, така сякаш са в състояние да използват парично предлагане r + p1 + p2 + p3 + p4. Те започват мащабни инвестиционни проекти, за които наличните капиталови стоки не са достатъчни. Техните проекти са нереализуеми поради недостатъчното предлагане на капиталови стоки. Те рано или късно ще трябва да фалират. Неизбежният край на кредитната експанзия прави направените грешки видими.“

Стабилните пари – фактор за устойчиво икономическо развитие

Разгледаните ефекти от кредитната експанзия имат отчетливи емпирични доказателства в последните пет десетилетия. Разхлабването на паричната политика е в основата на тези процеси и нейното сериозно усилване започва след окончателното преустановяване на златния стандарт. На 15-ти август 1971г. президентът Ричард Никсън слага край на паричната система от Бретън Уудс, с което светът навлиза в период на напълно необезпечни (фиат) пари.

По този начин доверието в парите започва да се поддържа изцяло от работата на централните банки. Без дори частично покритие на паричните емисии със злато се дава възможност за много по-лесна парична експанзия и снабдяването на банковия сектор с неограничена ликвидност. Така потенциалът за кредитен ръст и дългово финансиране на бизнеса и правителствата вече няма естествени възпиращи механизми. Стойността на парите започва стремглаво да се понижава. От 1971г. до днес американският долар е загубил над 80% от стойността си.

Един от най-интересните и важни процеси след преустановяване на задължителното златно обезпечение е мащабното преразпределение на стойност. Причината – увеличаване на паричното предлагане и поемането на новите пари в обръщение от определени икономически актьори. Това е т.нар. ефект на Катрийон, който показва как новите пари не се разпределят развомерно, а точно обратното. Парите първо попадат в големите банкови институции и едрия бизнес и чак впоследствие до част от останалия икономически кръгооборот.

Увеличеното парично предлагане постепенно избутва ценовите нива нагоре. Инфлацията обаче удря най-тежко тези, които не са отчели ръст в доходите. Това са икономическите субекти, които не могат да „се докоснат“ до новите емисии пари. Най-често това са хората с фиксирани доходи, например пенсионерите.

С годините неравенството в доходите се увеличава съществено, но не поради качествени характеристики, а основно заради манипулирането на парите от страна на централните банки.

Процесът на системно обезценяване на парите има отражение и в структурата на boom and bust цикъла. В края и началото на 20 век икономическите кризи са се случвали по-често, но са се изчиствали бързо и ефективно. Без сериозна намеса от централните банки и правителствата икономическите дисбаланси са се преодолявали по оптимален начин и икономиката бързо се е връщала към своите устойчиви фундаменти. По този начин разпределенито на ресурсите е по-ефективно и ефикасно и следователно потенциалът за здрав икономически растеж е по-голям.

След 1971г. наблюдаваме много продължителни периоди на boom с активната подкрепа от страна на монетарната и фискалната политика. Кризите са тежки, със сериозна социална цена. Това кара правителствата и централните банки да се намесват допълнително с цел ограничаване на щетите. Това обаче не изчиства дисбалансите, а само ги отлага във времето и ги пренася към други сектори. Този процес видяхме при дот-ком балона, ипотечната криза, глобалната финансова криза, дълговата криза в Европа и тн.

Защо всички се страхуват от дефлацията, а не от инфлацията?

Настъпването на финансова или икономическа криза винаги носи след себе си големи страхове от идваща дефлация (спад на потребителските цени). Ако кризата се разгръща в свободна пазарна система, в която доминира икономическата свобода, то тя ще е дефлационна. Да, сериозната дефлация и евентуалното преминаване в т.нар. дефлационна спирала има много негативни ефекти особено за задлъжнелите правителства, бизнес и потребители. Подобно стечение на обстоятелствата ще донесе фалити и съществено преструктуриране на икономическите процеси.

Това всъщност не е нещо негативно в дългосрочен план, напротив. Именно естественото „излизане от играта” на неблагоразумните и дългово обременени икономически субекти ще изчисти системата и ще създаде условия за създаването на устойчив икономически растеж. Френският икономист Жан-Батист Сей описва дефлацията като болезнения процес за възстановяване на здравия разум след период на продължителна инфлация. Позитивната роля, която дефлацията може да окаже за ускоряване коригирането на производствената структура след икономическа и финансова криза, е съществена.

Битката срещу дефлацията, а дори и срещу ниската инфлация (под целта на повечето централни банки от 2% на годишна база), ще донесе много тежки последици в дългосрочна перспектива. Виждаме агресивната намеса на централните банки, наливащи безпрецедентна ликвидност на финансовите пазари. Това ще доведе до тежки системни проблеми в бизнес калкуацията и в адекватната оценка на бизнес проектите. Ще видим неминуемото надуване на балони в редица сектори – от капиталовите пазари до реалната икономика. По такъв начин се генерира все по-тежка икономическа и социална цена, когато кризата стане факт.

На ниво домакинства и фирми е важно сравнението между приходи и разходи. Тук не е първостепенно дали има ръст или спад в цените, а дали приходите са над разходите. Заплатата ти може да нарасне със 100 лв., но месечните ти разходи да се повишат с 200 лв. Следователно инфлационният контекст няма да ти помогне, напротив. И обратно, може доходите ти да спаднат със 100 лв, но месечните ти разходи да спаднат с 200 лв., което означава, че разполагаемият ти доход се увеличава. Същото се отнася и за фирмите, които в дефлационни условия могат да произвеждат дори по-рентабилно.

Икономистът Йорг Гидо Хюлсман посочва само една фундаментална промяна, за която допринася дефлацията, а именно че тя съществено променя структурата на собствеността. С други думи, фирмите които са имали благоразумна дългова политика и кешови буфери ще имат възможността да закупят активи на относително по-ниски цени.

Всъщност дефлацията е преди всичко политически проблем. В обстановка на свръхзадлъжнели правителства дефлацията носи реално оскъпяване на дълговете и пречка за рефинансиране и трупане на нови дългове. Страховете от дефлацията са силно преувеличени, защото спадът на цените има своите краткосрочни негативи, но в дългосрочен план това е начин за устойчиво изчистване на икономическите дисбаланси.

Рядко ще видите подобни тези в мейнстрийм медии, учебници, правителствени програми. В настоящата статия икономическите процеси бяха разгледани под различен ъгъл, който дава повече яснота за голямата картина. Картината, в която има ключови фактори, които влияят върху икономическото развитие. „Печатането“ на пари, кредитната експанзия, инфлацията са от основно значение за разбиране на цикличността и структурните проблеми в икономиката.

Стабилността на парите и по-голямата икономическа свобода са фундаменталните условия за устойчиво икономическо развитие.